探究火锅行业的发展趋势和行业格局

日期:2018-10-18 点击次数:954次

随着全国大范围的降温,人们纷纷穿起了温暖的外套,在这个时候你脑子里一定会冒出一个想法---想痛痛快快的吃一顿火锅。天冷了要吃火锅已经成为了中国人的一种习惯,随着季节的变换火锅行业也进入旺季。今天让我们来探究下火锅行业的发展趋势和行业格局。

餐饮行业规模:收入增长+城镇化推进,4 万亿餐饮市场持续向好

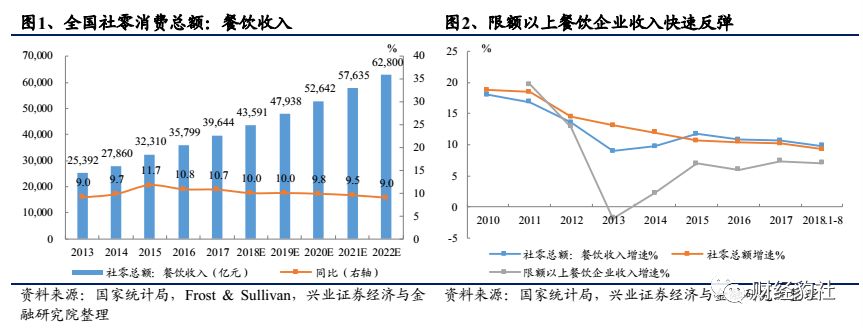

中国餐饮服务市场近年来稳步快速增长。2017 年我国餐饮消费总额为 3.96 万亿元,同比增长 10.7%,连续 3 年收入增速持续高于社零消费总额增速;餐饮消费占全国社零总额约 10.9%,维持稳定。限额以上餐饮企业收入延续反弹趋势,餐饮业回暖。

有图表可知中国餐饮服务市场近年来持续保持较高增速的增长,支撑这个增速的原因有两个:

1.人均收入和城镇化率提升,驱动餐饮需求持续向好,预期 2022 年餐饮收入 6.28

万亿元。

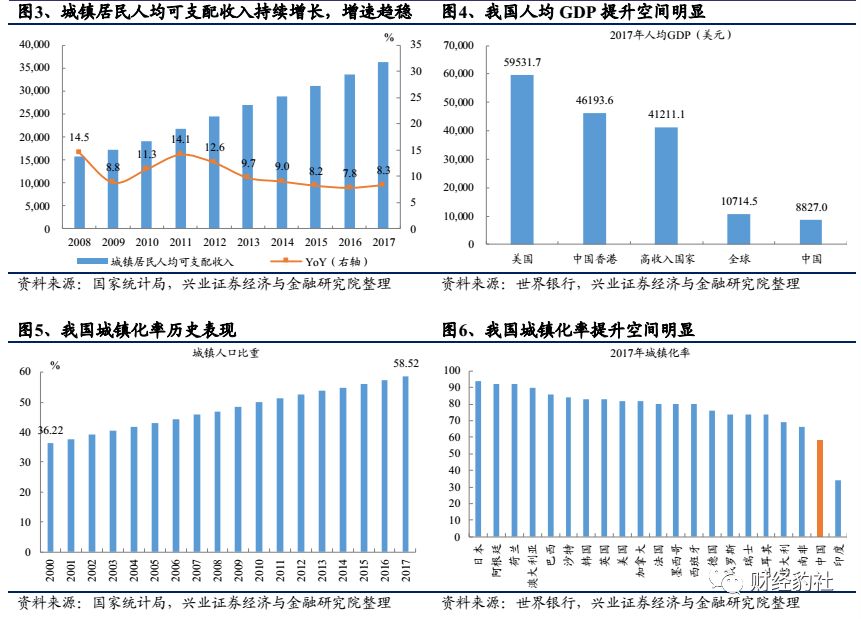

“十二五”期间餐饮高端需求受到抑制,随着人均可支配收入稳定增加,消费升级下餐饮支出持续增长。2017 年,城镇人均可支配收入为 3.64 万元,持续稳步增长。2017 年我国人均 GDP 为 0.88 万美元,约为同期美国 5.95 万美元的 14.8%,可比提升空间大。

2.城镇化稳步推进带来更多城镇人口,而快节奏、高压力的城市生活使得人们更倾向于外出就餐。

2017 年,我国城镇人口占比 58.5%,若是以世界银行的可查新城市化数据进行比较,显著低于其他可比国家的 80%-90%, 可比提升空间明显。目前我国外出就餐的比例已增至约三成,随着城镇化的推进,这一比例仍将不断提升。

由于我国人均GDP的可提升空间和城镇化率的持续进行,餐饮行业将继续享受时代的红利,获得快速的增长。

餐饮行业格局:自营连锁店日益流行,中式餐饮主导,火锅为大品类

自营连锁餐厅日益流行。中国餐饮服务市场历来分散,并由独立运营餐厅主导,

2017 年自营连锁餐厅收入仅占中国餐饮服务市场销售的 4.3%。但是,自营连锁餐厅拥有更强大的资本平台,更高的品牌认知度、更可靠的食品安全控制,且提供优质食物及服务,因此预期其 2017-2022 年将以 11.4%的复合年增长率超越独立营运餐厅及加盟连锁餐厅的增长。

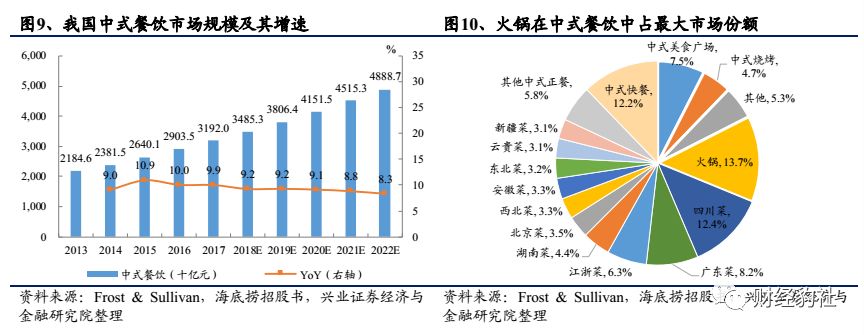

中式餐饮主导,火锅为大品类。中国餐饮服务市场由三个分部组成,即中式餐饮、西式餐饮及其他餐饮。中式餐饮是大组成部分,2017 年市场份额为 80.5%。中式餐饮总收入由 2013 年的 2.18 万亿增至 2017 年的 3.19 万亿元,CAGR=9.9%。

预期 2022 年将达到 4.89 万亿元,CAGR=8.9%。在所有中式菜品中,火锅占有大市场份额,按 2017 年收入计,其份额为 13.7%。

为什么火锅能成为餐饮行业中份额大的品类?

首先能成为餐饮中大的品类口味肯定很重要,但是又不仅仅是因为口味,还因为火锅具有下面三个属性。

易标准化,适合连锁扩张。中餐不同于西餐,对于火候和调料的拿捏没有明确的说明,需要厨师自行控制,因此很难标准化。而火锅不具备这种天然劣势。火锅消费者自行选购食材、配置蘸料并且自己涮煮食物,因此火锅企业只需严格把关原材料的质量,标准化相对容易。易标准化意味着火锅企业可复制扩张。常见的火锅食材包括薄肉片、绿叶蔬菜、根菜头及蘑菇、肉丸、豆腐及海鲜。

高自由度,满足多样化需求。火锅的高自由度体现在它有许多可选择的东西,消费者可以选择汤底、食材种类和份量、调料酱料,甚至决定食物加热到几成熟。灵活的选择机制使得消费者在同等价位上有更多的饮食体验,满足人们的多样化需求,体现了火锅的高性价比。

火锅具备社交功能。口味不同、偏好不同的人可以围坐在同一个火锅旁,拉进了社交距离。围坐在火锅的温暖感和亲切感、涮煮的自由惬意感、鲜爽刺激的食物带来的满足感,都是社交的催化剂。火锅可以是朋友聚餐、家庭聚餐、工作聚餐等各种社交聚会的选择。

易标准化+高自由度+社交功能这几个因素让火锅能迅速扩张,成为餐饮中份额大的品类,也让火锅行业具备了借着餐饮行业持续发展的东风继续高速发展的条件,火锅行业将成为餐饮行业中发展扩张快的一个分支。

目前火锅行业规模:4362 亿市场,海底捞执牛耳

规模:4362 亿市场,非一线城市占九成,中高端增速较快

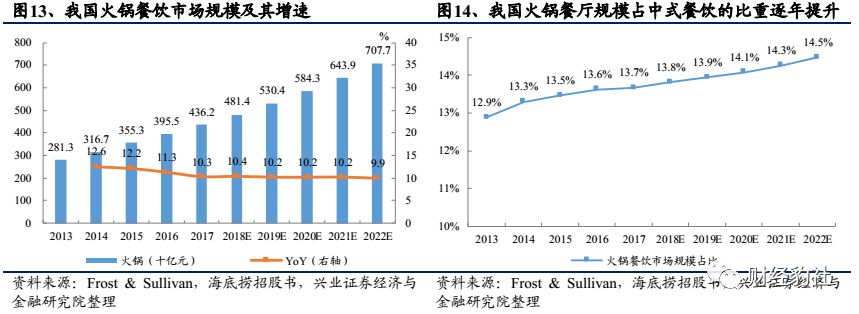

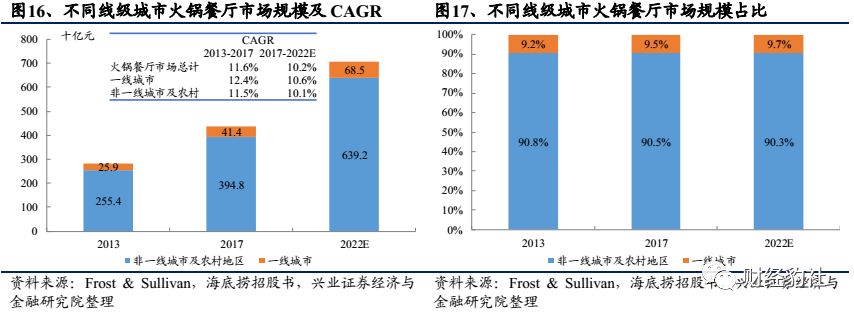

火锅餐饮 2017 年 4,362 亿元收入,近五年 CAGR 为 11.6%。据 Frost & Sullivan 数据,火锅行业的规模从 2013 年的 2,813 亿元增至 2017 年的 4,362 亿元,CAGR 为 11.6%。未来五年,火锅行业会继续按 CAGR 为 10.2%增长,为中式餐饮中增速快品类,预计到 2022 年火锅行业收入将达 7,077 亿元。

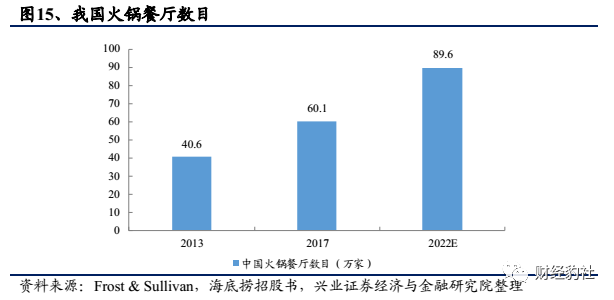

据 Frost & Sullivan 数据,中国火锅餐厅的数目由 2013 年的约 40.6 万家增至 2017年的 60.1 万家。受益于其受欢迎程度及可扩张性及高度标准化的独特业务模式,

火锅餐饮相比其他中式餐饮拥有更大增长潜力。预期中国火锅餐厅数量将在 2022年增至 89.6 万家。

火锅餐厅市场一线城市占比近 10%,增速略微快于非一线城市,但差别不大。2013-2017 年一线城市火锅餐厅市场CAGR 达 12.44%,主要由于一线城市居民收入逐渐增长及生活节奏日益加快,居民外出就餐的需求不断增加,这一趋势持续推动一线城市火锅餐厅市场的增长,预计 2017-2022 年 CAGR 约 10.6%。非一线城市及农村地区市场规模受一线城市外出用餐文化的影响,以及城镇化和居民收入的提高,增长潜力巨大。整体来看,火锅作为大众消费品在不同线城市之间的需求增速差别不大。

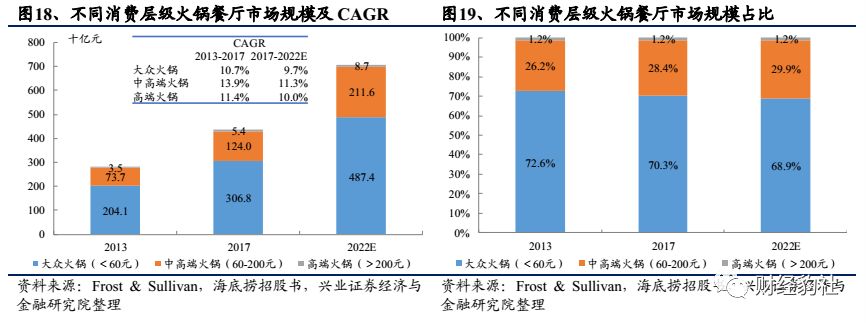

大众火锅市场份额高,中高端火锅增速快。从消费层级来看,人均消费金额在 60 元以下的大众火锅是主流,2017 年占比约 70%,人均消费在 60 元-200 元的中高端火锅 2017 年占比约 28%。城镇化及消费升级是推动中高端火锅餐厅市场增长的主要动力,在此背景下消费者拥有更高的消费能力,更为重视食材品质和用餐环境是否舒适等因素。因此中高端市场的复合增速快,2013-2017 年的复合增速为 13.9%,预计 2017-2022 年复合增速约 11.3%,市场规模将进一步扩大。

火锅类型分类:成瘾性使川式火锅受欢迎,龙头布局全产业链

辣味的成瘾性使川式火锅受欢迎

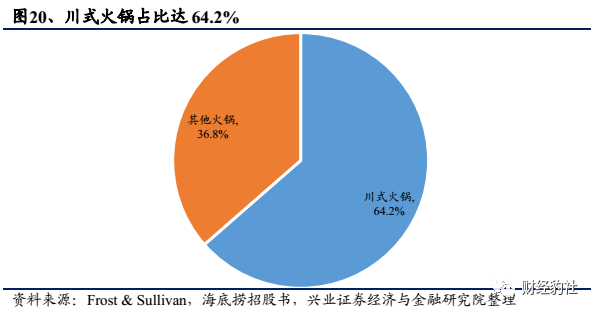

火锅细分品类众多,川式火锅约占 64%。火锅细分品类包括川式火锅、北派火锅、粤系火锅、云贵系火锅、江浙系火锅、其他地方特色火锅及海外火锅。其中川系火锅以麻辣鲜香著称,一直是火锅餐饮品类的主流,2017 年按收入计约占火锅餐厅市场的 64%左右。以北京、山东火锅为代表的北方系和以海鲜、牛肉等火锅为代表的粤系是另外两类占比较大的火锅细分品类。

辣味的成瘾性使川式火锅受欢迎。辣味能够让人产生轻微痛苦感,大脑受到痛觉刺激时会释放内啡肽来减少刺激,而内啡肽是会上瘾的,因此辣味食品成瘾性强,这也是小龙虾、鸭脖、泡椒凤爪、辣条等辣味食品能成为爆款的原因之一。

火锅龙头积极布局全产业链

火锅产业链包括上游的原料生产基地、中游的火锅调味料与料制品、下游的火锅门店与火锅外卖。

上游原料生产基地。火锅产业链上游是火锅配菜原料生产基地,并提供现代化配送服务。常用原料包括肉制品、绿叶蔬菜、辣椒、香油等。大型火锅连锁企业建立自己的原料基地以保证食品安全、降低采购与配送成本,如海底捞的蜀海国际提供食材和物流配送、小肥羊建立了养殖基地。

中游火锅调味料与料制品。火锅调味料包括火锅底料与蘸料两类,而火锅料制品则以鱼糜制品与速冻肉制品为主。火锅连锁品牌如海底捞、呷哺呷哺、德庄均自主研发并生产火锅底料。布局火锅调味料不仅打通产业链,节约成本,更是看中火锅调味料细分市场巨大的潜在规模。

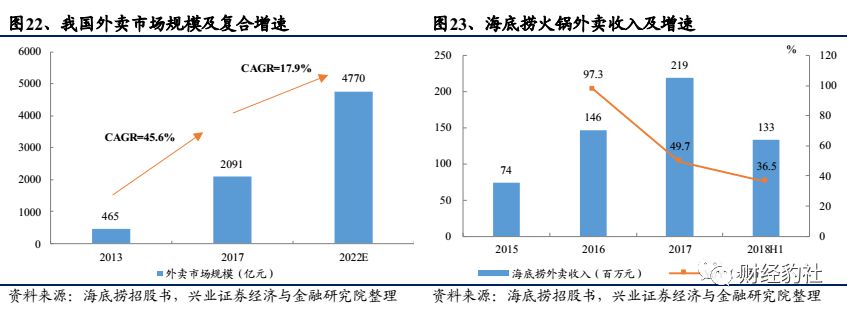

下游火锅门店与火锅外卖。火锅产业链下游主要有传统的火锅门店和火锅外卖。值得一提的是火锅外卖市场。中国外卖市场在过去几年增长迅速,2013 年总收入

为 465 亿元,2017 年总收入 2,091 亿元,CAGR 为 45.6%。预期 2022 年外卖服务市场总收入将增至 4,770 亿元,CAGR 为 17.9%,占 2022 年中国整体餐饮服务市场的 7.6%。火锅餐饮品牌向外卖市场延伸具有先天优势,海底捞在 2010 年推出外卖服务,成为国内首家推出火锅外卖的餐厅。2017 年外卖收入达 2.19 亿,同比增长 50%左右。

盈利性:火锅创收能力、盈利能力强于其他餐饮

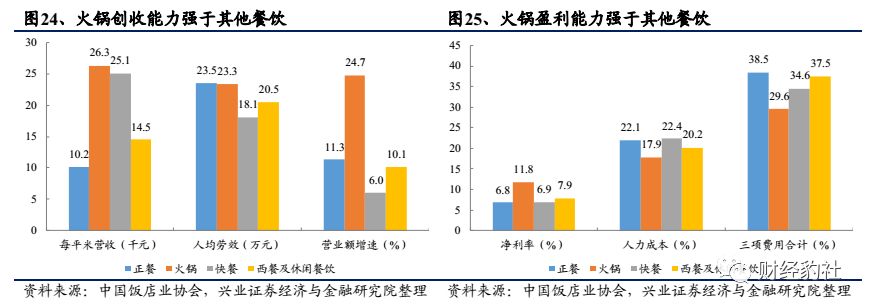

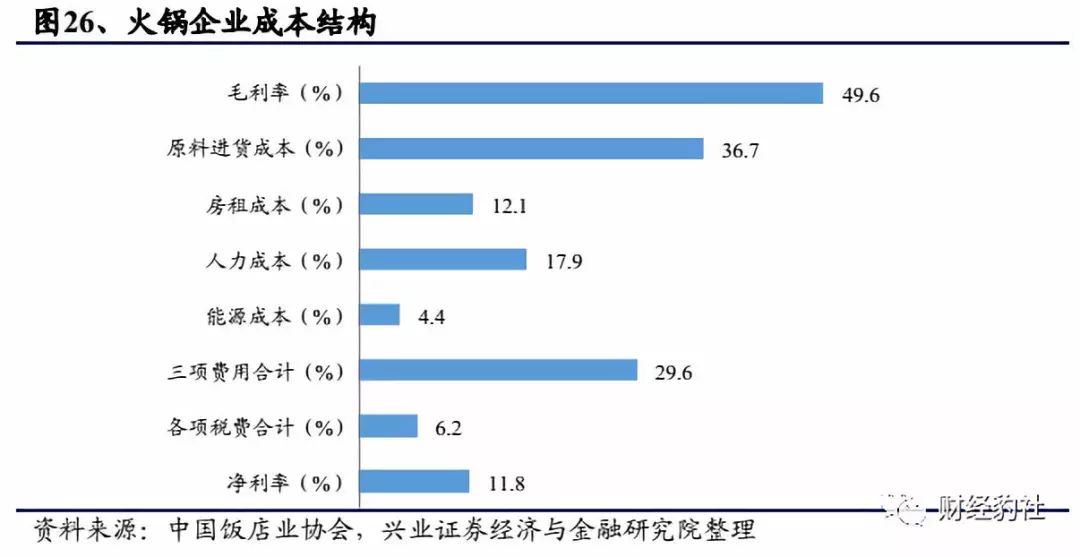

火锅行业的创收能力强于其他餐饮:据中国饭店协会《2018 中国餐饮业年度报告》,2017 年火锅每平米营收为 2.63 万元,高于正餐、快餐及西餐;人均劳效 23.3 万元,仅次于正餐的 23.5 万元;营业额增速 24.7%,远高于正餐、快餐及西餐。

主要是由于火锅门店营业时间较其他餐饮子行业更长,坪效高,翻台率高。

火锅行业的盈利能力强于其他餐饮:据中国饭店协会《2018 中国餐饮业年度报告》,2017 年火锅行业平均净利率为 11.8%,远高于正餐、快餐及西餐;人力成本比例为 17.9%,三项费用比例为 29.6%,远低于正餐、快餐及西餐。主要是由于火锅后厨简单,门店管理标准化,成本与费用较低。

中国中式餐饮市场与火锅餐饮市场均高度分散化。2017 年中式餐饮市场 CR5 为

0.8%,火锅餐厅市场CR5 为 5.5%。主要因为:

进入门槛方面:市场进入门槛相对较低;

连锁占比低:行业独立营运餐厅占主导,集中度高的自营连锁餐厅份额较小;

标准化扩张方面:中式餐饮难以标准化,因而难以高效组织管理,不利于扩张;

供应链方面:扩张后供应链跟不上,因而难以确保高质量、安全及新鲜的食材。

大型连锁自营餐厅具较高竞争力。

虽然中式餐饮行业进入门槛相对较低,但是想要做好还是具有一定难度,一些大型连锁自营餐厅具有一定壁垒:

初始投入资本方面:经营大型连锁餐厅需要大额初始资金来支付租金、装修费用、设备、员工工资等。新进入者想要连锁经营面临初始资本不足的现金流困境;

供应链方面:新进入者对食材供应商缺乏议价能力,且缺乏供应链管理经验,使得食材的价格较高,新鲜度及质量难以保证;

管理经验方面:餐饮服务行业属于劳动力密集型行业,除了好吃的菜品,还需要餐饮企业有好的管理机制以确保员工遵守公司制度、提供更好服务并且减少员工流失率。

鉴于大型火锅企业更加高效的管理和能提供更高质量的服务。火锅行业的格局将逐渐由低集中度向高集中度变化。在整体高速发展的火锅行业中,拥有规模优势的巨头们将获得更快的成长。

渝公网安备 50010702505232号

渝公网安备 50010702505232号 工商网监

工商网监